Lån spelar en central roll i många människors privatekonomi genom livet. Det kan handla om unga vuxna som lånar för att kunna stå på egna ben utanför föräldrahemmet, ett extra tillskott under småbarnsåren eller ett lån som ska täcka upp för oförutsedda utgifter i pensionsåldern. För många är lån helt enkelt ett nödvändigt ekonomiskt verktyg i livets olika skeden. Men i vilken åldersgrupp tar svenska låntagare flest lån? Det ska vi titta närmare på med hjälp av data från vår undersökning.

Så gick undersökningen till

Vi på Lånen bestämde oss för att göra en undersökning om svenska låntagares lånevanor tillsammans med Raketech Group. Totalt tillfrågades 15 614 personer om att delta i undersökningen. 4 480 personer valde att delta och av dessa valdes 1000 personer ut och fick slutföra undersökningen.

Kriteriet för att bli utvald var att man tagit ett privatlån eller gjort ett eller flera köp på avbetalning det senaste året. Till privatlån räknade vi inte in bolån, studielån, billån, avtal för leasing eller lån hos bilåterförsäljare. Som köp på avbetalning räknades inte mobiltelefonavtal in. Alla deltagare deltog anonymt och fick samma frågor.

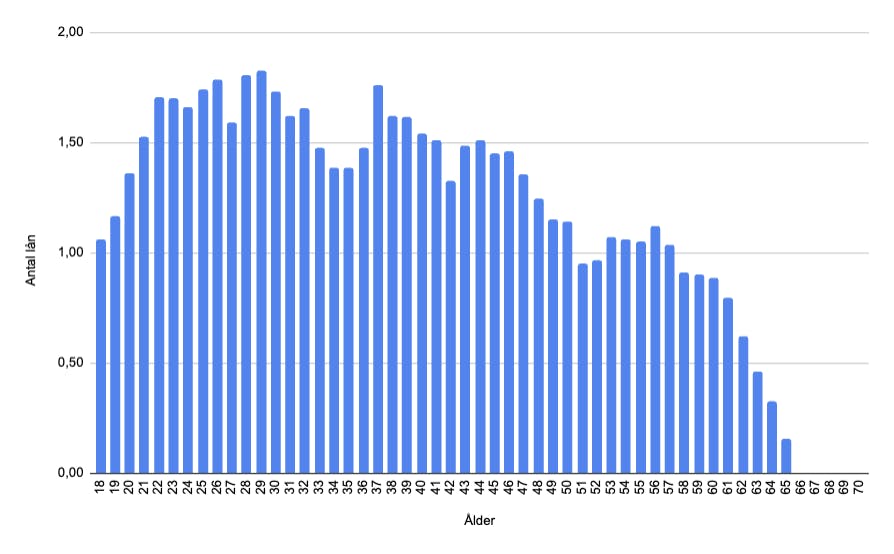

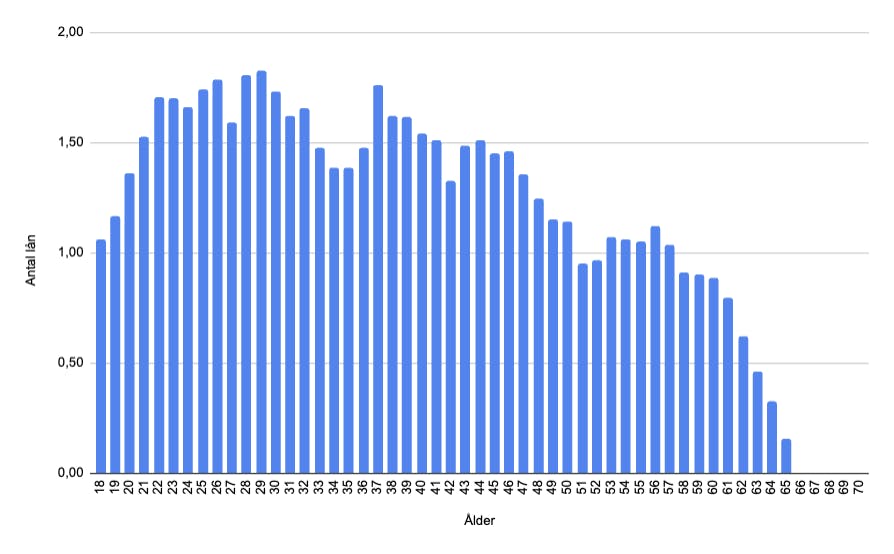

Antal lån och ålder - deltagarnas svar

I undersökningen fick deltagarna ange sin ålder och hur många lån de har. Så här blev resultatet.

Åldersgrupp och antal lån

18-25 år: 1,34 lån.

26-35 år: 1,74 lån.

36-50 år: 1,44 lån.

51-67 år: 0,97 lån.

Vi exkluderade svar från deltagare som angav att de har över 20 lån.

Så tolkar vi på Lånen siffrorna

Det första vi kan konstatera är att lånebehovet går i vågor under livets gång. Antalet lån som en person tar speglar individens livssituation i mångt och mycket.

18-25 år

Den lägre åldersgränsen i undersökningen är myndighetsåldern, och då är antalet lån på en låg nivå. De flesta unga som just fyllt 18 år går i gymnasiet, har inte fast inkomst och har inget stabilt jobb. Det är faktorer som gör det svårt att få ett lån beviljat.

Vid 18 års ålder finns det ett begränsat behov av att ta lån. Många unga bor fortfarande hemma och har därför inte något behov av att finansiera exempelvis bostad eller bil och relaterade kostnader. I takt med att personen har gått klart gymnasiet och gör sin första flytt utanför föräldrahemmet ökar behovet för lån mycket enligt statistiken.

26-35 år

Sedan kommer vi till åldersgruppen som angett att de har flest lån i undersökningen, nämligen 26-35 åringarna. Många människor i åldern 26-35 är i en fas av livet där det händer mycket på alla fronter. Många köper sin första bostad och även om vi inte räknar in bolån i sammanställningen är det en stor budgetpost som tär på ekonomin. Det kan exempelvis behövas lån för att köpa möbler och göra det hemtrevligt i den nya bostaden, och det kan även finnas behov av att renovera bostaden.

I denna ålder bildar många familj och bebistiden är dyrast lyfter Swedbank fram. Barnets första levnadsår beräknas kosta omkring 155 000 kr. Hushållens inkomst är samtidigt lägre på grund av föräldraledigheten.

Många människor i åldern 26-35 har etablerat sig på arbetsmarknaden och har därmed en stabilare inkomst jämfört med yngre personer. Den ekonomiska tryggheten gör det enklare att få lån beviljade, eftersom långivare ser det som mindre riskfyllt att låna ut pengar till individer med en säker inkomst.

36-50 år

Personer i denna åldersgrupp har ofta bott i sin första eller andra bostad ett antal år och kan vara i behov av att byta till en större bostad, särskilt om familjen har vuxit. Behovet av lån till renovering av hemmet är vanligt. Många i åldersgruppen har barn som växer upp, vilket ofta innebär ökade utgifter. Det kan handla om allt från fritidsaktiviteter och resor till barnens utbildning.

Vid denna ålder är många etablerade i sina karriärer och har en högre och mer stabil inkomst än yngre åldersgrupper. Det gör dem till attraktiva låntagare för banker och långivare. Att få lån är oftast inga större bekymmer, i alla fall om man jämför med yngre och äldre åldersgrupper. Många personer i den här åldern börjar planera för sin pension och kan därför ta lån för att göra investeringar som de hoppas ska öka i värde över tid, exempelvis aktier eller fastigheter.

51-67 år

Vid denna ålder har behovet av att ta stora lån minskat för de flesta. De har oftast redan gjort sina största investeringar tidigare i livet. Många prioriterar att minska eller helt betala av sina skulder för att kunna gå i pension med en stabil ekonomi. Det minskar benägenheten att ta nya lån. När pensionen närmar sig eller börjar minskar också inkomsten. Det leder till att det blir svårare att få lån beviljade, och många vill helst undvika att skuldsätta sig under denna tid av livet om man inte måste.

Antal skuldsatta ökar i alla åldersgrupper

Om vi breddar perspektivet och kollar på statistik utanför vår undersökning kan vi notera att antal mål hos Kronofogden ökade i samtliga åldersgrupper det första halvåret 2024. Bakom den största ökningen stod åldersgruppen 55-64 år, med 17 % ökning av antalet mål hos Kronofogden. I åldersgruppen 18-25 år var motsvarande ökning 3 %.

En anledning till att det ser ut som det gör kan vara de senaste årens inflation och stigande levnadskostnader, där matpriserna sticker ut lite extra. Att det slår extra hårt mot äldre personer kan ha att göra med att de inte har lika stort utrymme att förändra sin ekonomiska situation som unga har. Exempelvis har det visat sig vara svårare att byta jobb när man har passerat 50 år. Som vi var inne på ovan blir det även svårare att få beviljade lån hos bankerna i den åldern.